msft|体量庞大,微软还能突飞猛进吗?

文章插图

文 | 美股研究社

微软(MSFT)普遍引用的31倍+市盈率是基于会计收益,并不反映其真正的经济盈利能力,而会计收益大大低估了其真正的盈利能力。因此,它的估值实际上比表面上更有吸引力。

以目前的价格水平,其所有者的市盈率仅约为24倍。

此外,最近的抛售使估值更接近我所说的巴菲特价值线。

最后,MSFT不仅享有高资本回报,而且总能找到大量机会将大量额外资本进行再投资。它即将完成收购的动视暴雪就是一个很好的例子。

因此,我们继续维持我们的持有建议,在目前的价格水平上应谨慎做出新的行动。

微软估值真的高吗?

- MSFT的会计每股收益和所有者收益

在微软的案例中,会计收益大大低估了其真正的盈利能力。根本原因是微软一直能够再投资大量额外资本来推动增长。

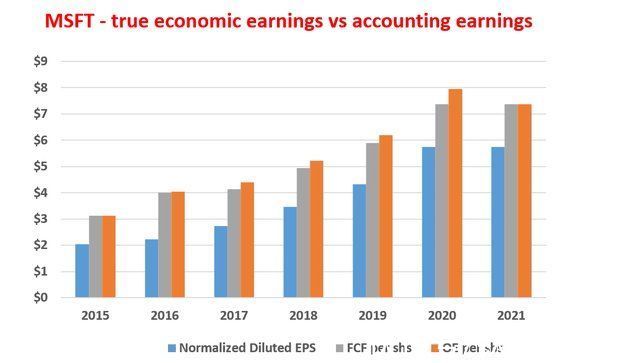

下一张图表显示了过去几年MSFT的GAAP每股收益、每股自由现金流和每股所有者收益(OE)。

文章插图

微软的FCF要么非常接近或高于EPS,这已经显示出GAAP EPS和OE之间存在差异的迹象。

请记住,FCF已经低估了真正的OE,因为在计算FCF时,所有CAPEX费用都被视为成本。但是,只有维护CAPEX应被视为成本。所有者的收益应该是自由现金流加上用于推动增长的部分资本支出(即增长资本支出)。

结果,OE甚至更高,如橙色条所示。接下来我们将看到如何详细分析OE。

- MSFT的增长资本支出和所有者收益

这是像巴菲特这样的投资者几十年来一直在推广的一个关键见解。巴菲特本人的以下评论可能再次最好地解释了这一点:“企业的CAEPX费用:(A)报告的收益加上(B)折旧、损耗、摊销和某些其他非现金费用......减去(C)企业需要的厂房和设备等资本化支出的平均年度金额完全保持其长期竞争地位和单位数量......我们的所有者收益方程并不能得出公认会计原则提供的看似精确的数字,因为(C)必须是一个猜测——有时很难做出。”

企业的CAEPX费用是两部分的总和:维护CAPEX和增长CAPEX。维护资本支出是巴菲特上面提到的C部分。这是保持业务正常运转并保持其长期竞争力的必要部分。

而增长部分是可选部分。它应该被视为所有者收益的一部分,因为如果所有者决定不再发展业务,它可以返还给所有者——这也是巴菲特等投资者已经认识到的关键见解。

因此,剖析维护资本支出和增长资本支出对于了解真实的经济收益至关重要。然而,正如巴菲特所提到的,所有者收益方程并不能得出公认会计原则提供的看似精确的数字,因为(C)必须是一个猜测——而且有时很难做出。

在本文中,我使用Bruce Greenwald的方法分析了MSFT的(C)。强烈建议看看格林沃尔德的《价值投资》一书。

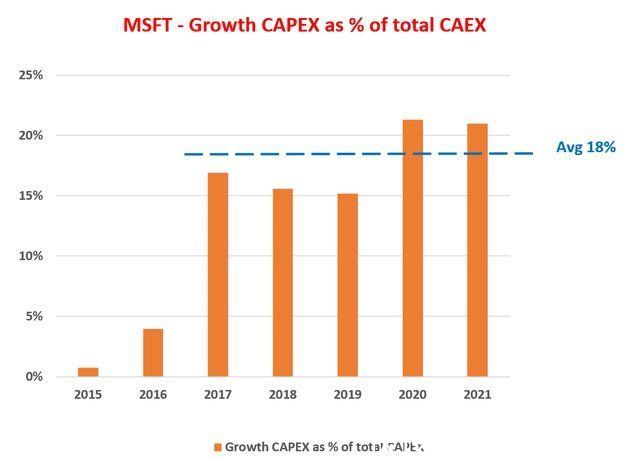

在此背景下,下图显示了我的分析,以描绘MSFT的维护CAPEX和增长CAPEX,以便获得所有者的收益。

文章插图

下图显示了近年来MSFT的增长资本支出占总资本支出的百分比。同样,该分析是使用上述布鲁斯格林沃尔德的方法进行的。

特别是,我在计算PPE(财产、厂房和设备)与销售额的比率时采用了五年移动平均线。

- 深海1800米深处,出现像机场建筑的庞大结构,史前文明真的存在?

- 中国造出世界上最庞大的机器人!印网友:在中国面前印度如同蚂蚁

- 元宇宙发展研究报告2.0版发布:AR庞大C端市场尚待启动也是下一

- 利亚德|比微软还顶?OPPO虚拟技术有庞大发明专利,进全球排行榜TOP5

- 微软|九安医疗:公司体量没有任何可能收购微软

- 国内半导体量子计算再迎新进展!中国科学技术大学郭光灿院士团队与美国、澳大利亚研究人员及本...|我国实现硅基自旋量子比特的超快操控,速率创国际

- 肯德基|肯德基盲盒二手价暴涨8倍 职业代吃骤然走红:还衍生出庞大“炒娃团”

- 全国第一|这才是华为的终极目标!任正非实地考察,地底竟有庞大的5G市场

- 饥饿营销|世嘉向黑客开放了庞大的用户信息数据库

- 分账剧|平台新规、体量升级、头部公司下场,2021的分账剧更好了吗?