图谋|中国车规IGBT企业的野心、行动、图谋与布局( 二 )

这种情况下,中国IGBT企业已经开始对中国整车企业展开了全面的行业渗透。

02、行动:2022将是“量产元年”?胜利者与失败者的最大区别,就在于胜利者能够将内在的野心付诸行动。

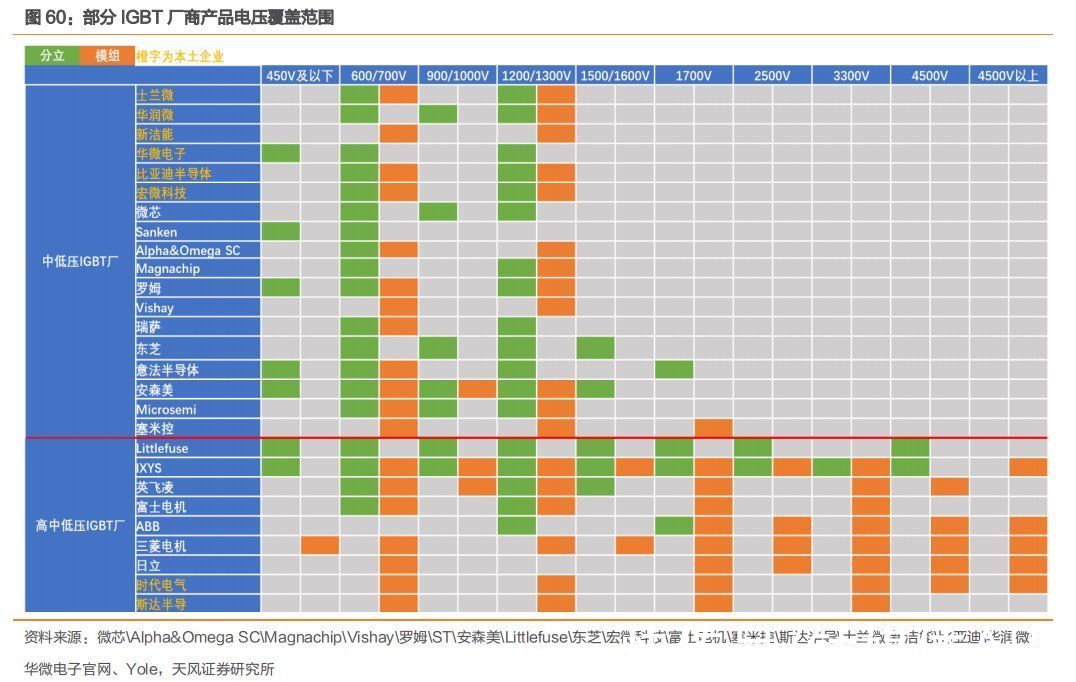

纵观国内涉足IGBT的企业,无一不把它当成战略发展的重点。目前海外企业处于技术引领者角色,而本土企业则主要聚焦于中低压市场。

具体来看,士兰微、华润微、新洁能、华微电子、比亚迪、宏微科技均已经拥有中低压 IGBT 产品的生产能力,而具备高压IGBT芯片生产能力的中国厂商则只有时代电气和斯达半导两家。

文章插图

车规IGBT芯片的电压普遍在750V左右,因此我们可以看到各家企业都在600/700V规格进行了大量布局。由于车规芯片需要严格的认证,因此大规模商业导入整车厂仍需要时间。

从目前的消息看,2022年有望成为中国车规IGBT芯片的“量产元年”。

比亚迪的IGBT芯片主要为比亚迪自供,同时也进入小康汽车、宇通汽车、福田汽车、北京时代供应体系。比亚迪国内IGBT市场份额超过20%,已经成为仅次于英飞凌的行业老二。

斯达半导今年上半年IGBT 模块持续放量,合计配套超过20万辆新能源汽车,已经成功切入主流国产汽车供应体系,预计2022年将进一步放量。

士兰微开始正式向整车厂供货IGBT模块B1和B3规格,其中B1适用A00级车,被领跑T03大量采用;B3适用A-C级车,已经被极氪小批量试用,如果效果较好,有望在2022年批量供货。

时代电气、新洁能、宏微科技虽然并未大规模供货,但均已向国内整车厂体检样本进行测试验证,如果一切顺利它们也均有望在2022年逐渐放量。

中国新兴产业曾经历过无数次的“未达预期”,我们从来不缺少野心大的的企业,但真正通过实践将野心实现的企业却凤毛麟角,而正是这少数的实践派成为了最终的胜利者。

03、图谋:SiC的弯道超车车规芯片不需要追赶摩尔定律,因此这个行业并不容易产生大的格局变化。

由于对先进设备依赖度不高,企业的整体支出比较小,但这并不意味着车规芯片就没有技术门槛,各企业比拼更多的是制程工艺、封装设计和新材料迭代。

在英飞凌等欧美日龙头且已经迭代数十年的情况下,中国企业想单纯的凭借工艺获胜,这无异于痴人说梦。虽然“芯片荒”给中国IGBT企业带来扩大市场占有率的机会,但依然不足以向世界龙头企业发起挑战。

那么中国IGBT企业的机会在哪里呢?正是即将爆发的第三代半导体SiC。

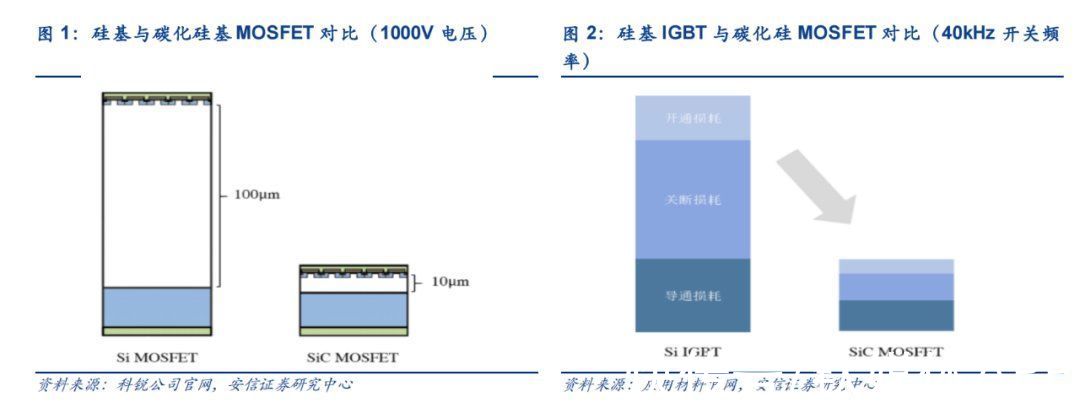

SiC具有耐高压、耐高频的特性,仅用传统MOSFET结构,就能实现比硅基IGBT更佳的理化性能。在某些场景中,SiC已经具备完美取代IGBT的能力。

文章插图

最早的商用SiC器件出现在2001年,直到2010年人类才实现SiC的 MOSFET结构。也就是说,全球SiC 器件均处于刚刚起步阶段,即使海外龙头企业具有技术上的领先优势,但这个技术差距也远小于IGBT数十年积累的“迭代鸿沟”。

既然硅基IGBT极有可能在未来被SiC器件取代,那么是否意味着如今国产企业争夺的IGBT市场份额毫无意义呢?结果当然是否定的。

正如我们前文所述,整车厂商对于供应商有着严格的资质要求,在传统能源车时代,能够切入整车大厂的供应链体系,这已经就是一种潜在的公司护城河,如今也是同样的道理。

如今国产厂商拿到的IGBT份额,其意义不仅停留在财务层面,实则更是一次对于整车厂商SiC器件的提前卡位。对于新能源汽车整车厂来说,即使要用SiC来取代IGBT,它们往往也更愿意选择合作过的成熟供应商。

- 产业|打造世界级产业地标 中国声谷冲刺5000亿产值

- 三星|试图挽回中国市场,国际大厂不断调价,从高端机皇跌到传统旗舰价

- 蓝思科技|苹果与34家中国供应商断绝合作,央视呼吁:尽快摆脱对苹果依赖

- 他是“中国氢弹之父”,他的名字曾绝密28年,他叫于敏

- 短信|关于5G消息,中国移动取得新进展,微信该做准备了

- 一个时代的结束!中国移动:10086 App将于1月30日起

- 信息科学技术学院|瞧不起中国芯?芯片女神出手,30岁斩获国际大奖,让美国哑口无言

- 智能手机|全球第17位!App Annie报告:2021年中国人均每天用手机3.3小时

- 本周华为小米相继报出的新闻,让我看到中国科技公司未来发展希望

- 中国电信|在Dolby Week,我见识了真正的杜比体验