业绩|通富微电跨国并购业绩翻番 十年募资逾73亿分红占比仅2%( 二 )

文章插图

事实上,跨国并购是国内封测企业比较常见的操作,如长电科技收购新加披封测厂商星科金朋,华天科技收购马来西亚封测供应商UNISEM(友尼森)公司股份。此举一方面可以获得新的产品技术,另一方面则能覆盖到更多国内外优质客户,进一步挖掘国产替代化的市场增量。在并表超威苏州及槟城后,通富微电的境外收入占比由60%左右上涨至80%以上。

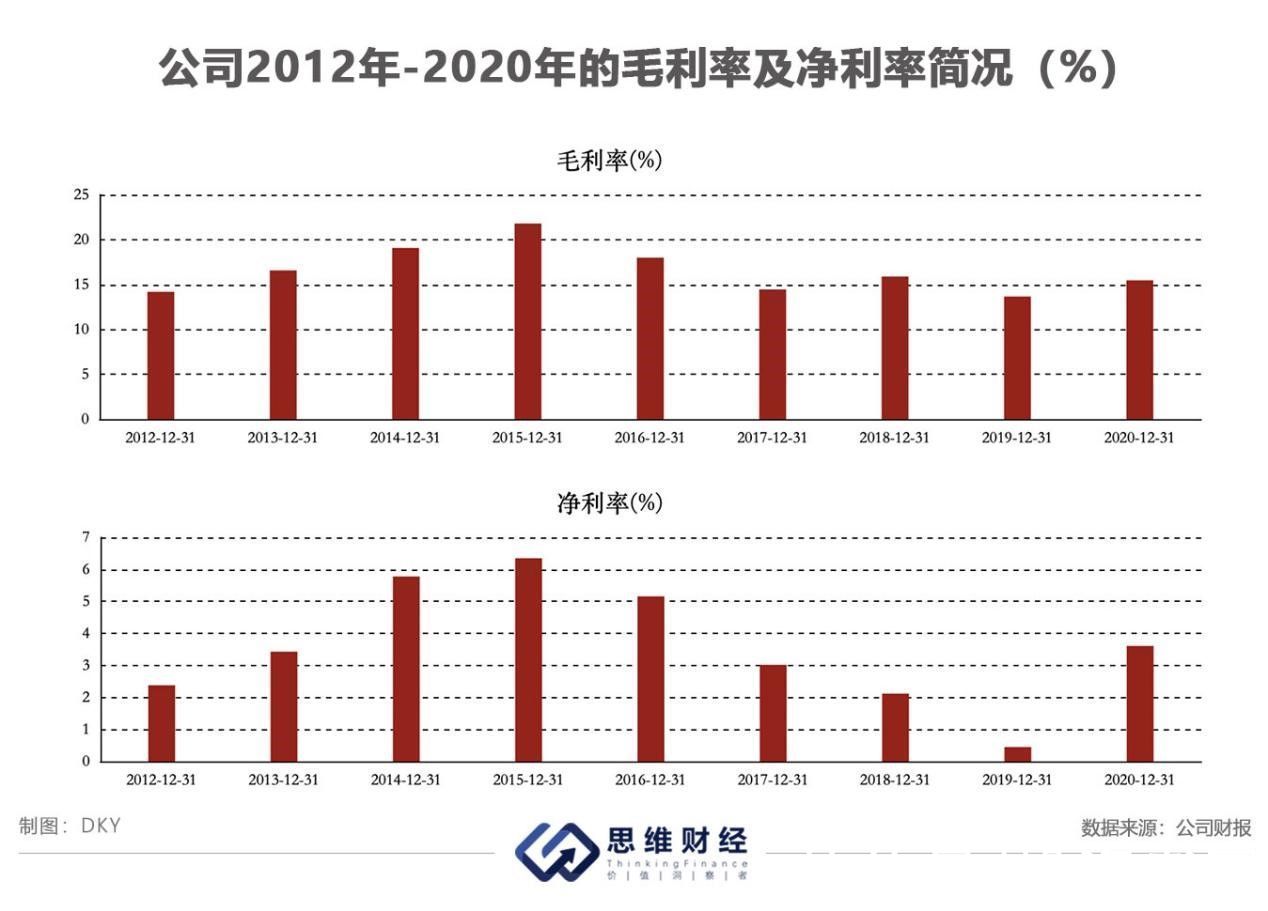

基于《利润目标协议》,超威苏州及槟城一直是公司的第一大客户,2016年至2021年上半年,公司第一大客户的营收占比分别为37%、44%、42%、49%、51%、45%。但另一方面,收购外资标的虽然实现了营收规模的飞跃增长,但盈利空间开始收窄,2016年,公司的毛利率跌破20%。

文章插图

另外,公司的应收账款在2016年起也大幅增长。2015年-2021年三季度,公司的应收账款分别为5亿元、12亿元、16亿元、17亿元、16亿元、18亿元、20亿元,整体来看,公司大客户的赊销比例较大。与此同时,公司的资产负债率也随之上涨,至2021年三季度,公司的资产负债率为56%,高于同行业可比公司47%的平均水平。而在公司于今年9月发布的一笔55亿元的定增预案中,将有16.5亿元用于补充流动资金及偿还银行贷款,这从侧面反映出现金流吃紧的状况。

文章插图

市场前景广阔 受设备驱动持续受益

目前,公司拥有崇川、苏州、槟城、苏通、合肥、厦门六大生产基地。其中,崇川厂、合肥通富、南通通富以传统的MCU、驱动IC封测为主。崇川厂在2021年实现了汽车电子芯片的封测量产,知名半导体分析机构Yole 预计,汽车封装市场规模将由2018年的51亿美元增长至2024年的90亿美元,年复合增长率为10%,基于新能源汽车的蓬勃发展,公司的传统封装业务有望持续受益。

超威苏州及槟城则以CPU、GPU、基站芯片、FPGA等高性能芯片的封测为主,厦门海沧则主要进行显示驱动 IC 的封测。在产品结构上,公司形成了CPU、DRAM、显示驱动三大产品的协同发展。

文章插图

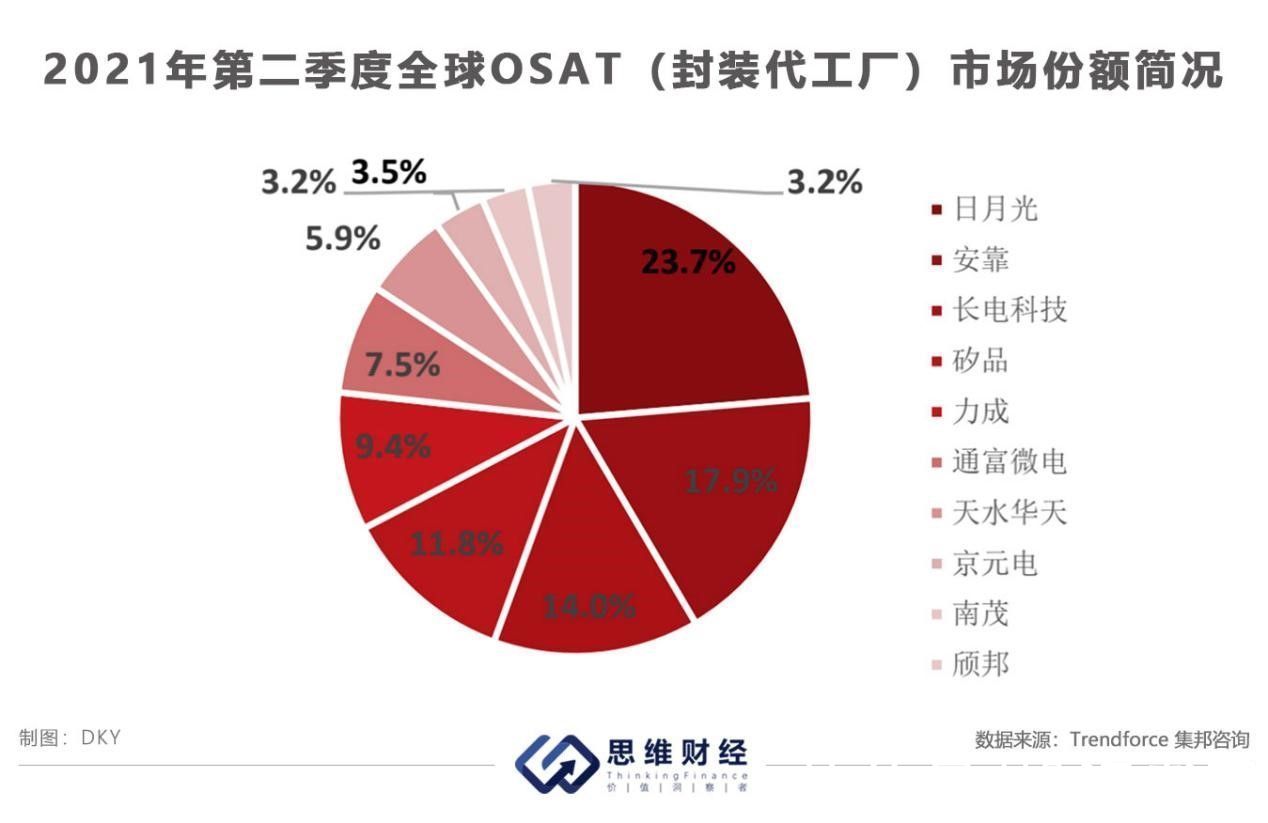

在封测厂商市场份额排名方面,根据Trendforce集邦咨询报告,2021第二季度,日月光作为全球龙头销售收入占据了23.7%的市场份额,其次是安靠(Amkor),占比17.9%,通富微电则以7.5%的市场份额,排名第六。

文章插图

随着摩尔定律的放缓,封装技术的进步对半导体性能的提升越发重要,伴随5G、AI芯片的大规模应用,终端设备也越发小型,种种因素催发全球先进封装市场迎来快速增长。据Yole预计,先进封装市场至2024年有望达440亿美元,2018-2024年年复合增长率达8%。

在先进封装技术方面,对比日月光、安靠(Amkor)、长电科技、华天科技,公司在PoP(堆叠封装)及TSV(硅通孔封装技术)上有所缺失。

文章插图

从整体来看,通富微电、长电科技、华天科技主流厂商在WLP、SiP、TVS上陆续实现了量产,但目前国产厂商先进封装更多集中在 FOWLP(扇出型晶圆级封装)、2.5D 封装上,较海外领先的3D异质集成,在芯片种类、数量、bumping密度上仍存在一定差距。不过值得关注的是,相比之下,通富微电在设备上的投入较大,体现在两个方面。

一方面,公司更新部分技术设备的步伐较快。根据公司2021年半年报,超威苏州及槟城工厂采取的折旧年限为2-5年,同期同行的折旧年限为5-8年。通富微电此举会造成整体折旧费用较高,致使毛利率走低,但加快设备更新后,通富微电的封测技术也会向更高水平迈进。

- 电子封装技术、微电子、集成电路等,电子信息类专业,研究方向

- 微电子|国产爆款手机诞生,全网预约量突破百万,折叠设计+骁龙888

- 华虹半导体(01347)涨超5% 台积电业绩超预期,机构建议关注半导体代工及设备机会|港股异动 | 港股

- kpi|如何利用OKR管理提升企业绩效?

- 一文看懂台积电Q4财报业绩:营收创记录,机构纷纷上调目标价

- 产能|赛微电子:东北证券、华宝基金等2家机构于1月11日调研我司

- 芯片|赛微电子:中信建投、光大自营等11家机构于1月11日调研我司

- 抖音|美的集团前景光明,业绩有望快速提升

- 瀚巍微电子|UWB芯片设计公司瀚巍微电子完成Pre-A+轮融资

- 微电子|如何提升客户营销群的体验?