文章插图

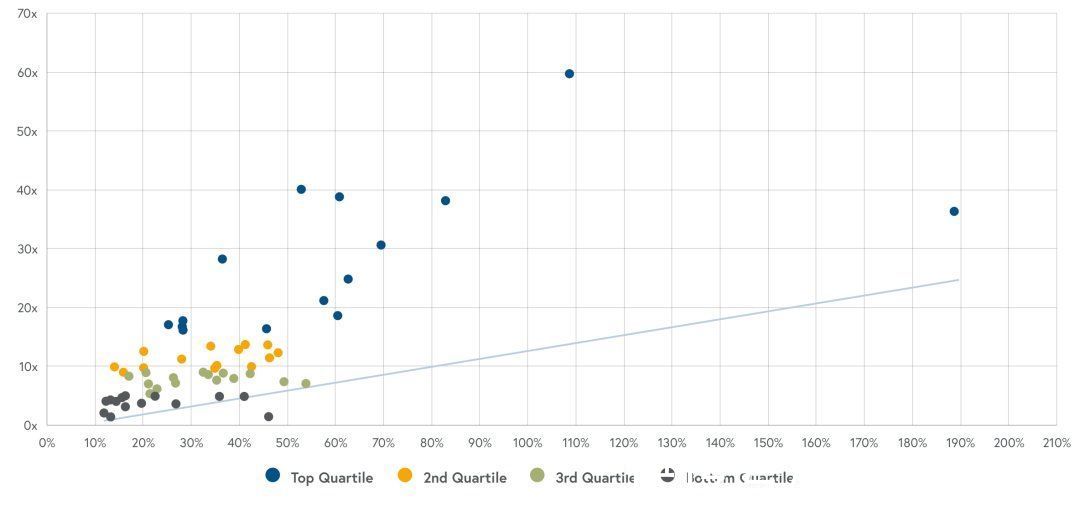

以美股BVP云计算指数为例,横轴的增速与纵轴的营收倍数乃是高度相关的,如今阿里云增速变缓,到了20%的同比,对其估值而言就面临了较大的不确定性。

如果阿里云要维持此前高盛给的接近1300亿美元的估值,这个速度应该是不够的,这就对2022年的云业务提出了更高的要求,能否在新基建的红利中拿到更大的份额,这是我们所关心的。

对基本面分析之后,我们再进行市值管理的评价。

我们之所以认为股价与基本面呈弱相关性,主要原因为,股价短期波动会受更多因素的干扰,诸如市场环境,货币政策,投资者信心(战争下市场尤其脆弱),亦有企业的公开操作行为等等。

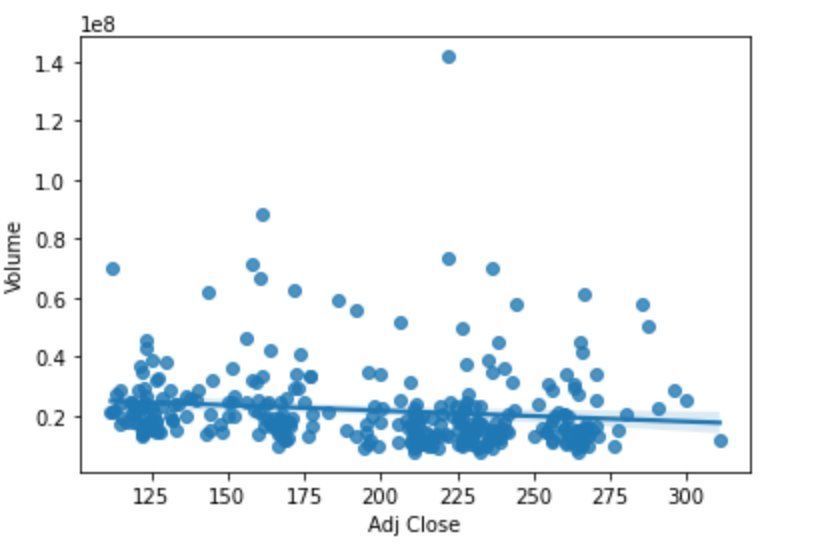

由于篇幅所限,我们重点分享近日我个人对阿里股价走势的一个思想变化,从常规角度考虑,若一个公司被市场抛弃,就会面临交易额的锐减,换手率降低,成为一支“弃股”。

阿里从2020年最高股价缩水超过2/3,舆论中有悲观之气,理论上分析会面临交易量下降的问题。

文章插图

上图是我们制作的从2021年11月迄今为止,阿里交易量与股价的分布图,图中拟合线乃是呈水平状,也就是说,即便股价有如此大的波动,但成交量依然保持大致同一水平。

有观点可能认为交易规模恒定也包括了“出逃”的部分,集体卖股自然就有大量成交,这可能有一定道理,但我们想再进行补充:

其一,阿里作为中概股的龙头,又被纳入各种指数基金,且权重较高,这就使得阿里有一部分以指数基金为主的基石投资者,会一定程度上稀释市场流动性的恐慌;

其二,作为一般投资者,每次阿里下挫时都有“抄底”声音,可能也造成了交易量的稳定。

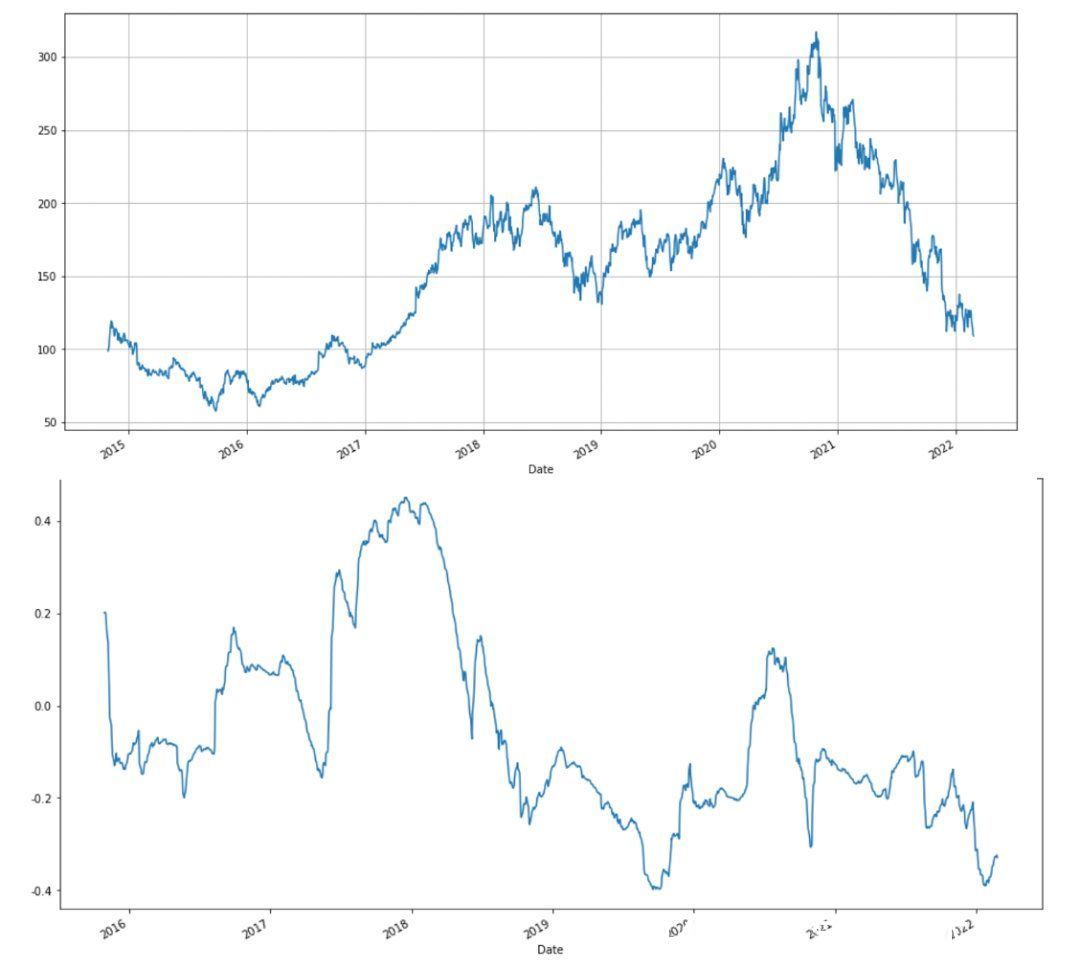

我们又制作了交易量与股价的动态关系,见下图

文章插图

上图为阿里的股价走势情况,下图为股价与成交量的相关性,这一方面再三强化上述我们关于成交量在股价低迷时仍然稳定的判断,在历史上阿里股价下跌交易额一直与股价成负相关性,基石投资者的价值不言而喻,而更为重要的是,2018年末,2019年末在相关性上都呈现了拐点,也就是相关性向上,成交量带动股价。

2022年初亦产生了拐点的迹象,我们迄今不能确定这究竟是反复的还是回正的趋势,如果回正是趋势,那就是交易量放大会强化股价,这自然就是投资者所需要的,在这个关键时间点,可能会出现“抄底”潮流。

对于阿里股价的走势,我们想强调的是:以官方回购“子弹”和规模来看,原有回购计划尚有70多亿美金存量,一旦官方加大回购,可能就是拐点之时。这是我们尤其需要注意的,在这个拐点隐约可现的当下,要注意观察企业的举动。

2022整体上是一个不可控因素攀升的一年,美联储的加息,全球货币政策随之调整,流动性回撤带来资本市场的去泡沫化等等,这对市场参与者就提出了更高的要求,但作为头部中概股公司,无论阿里还是腾讯等等,其价格稳定性受指数基金的影响要相对稳定(相对不是绝对),这也是在市场危机下,头部稳定营收企业损失要相对较小的原因。

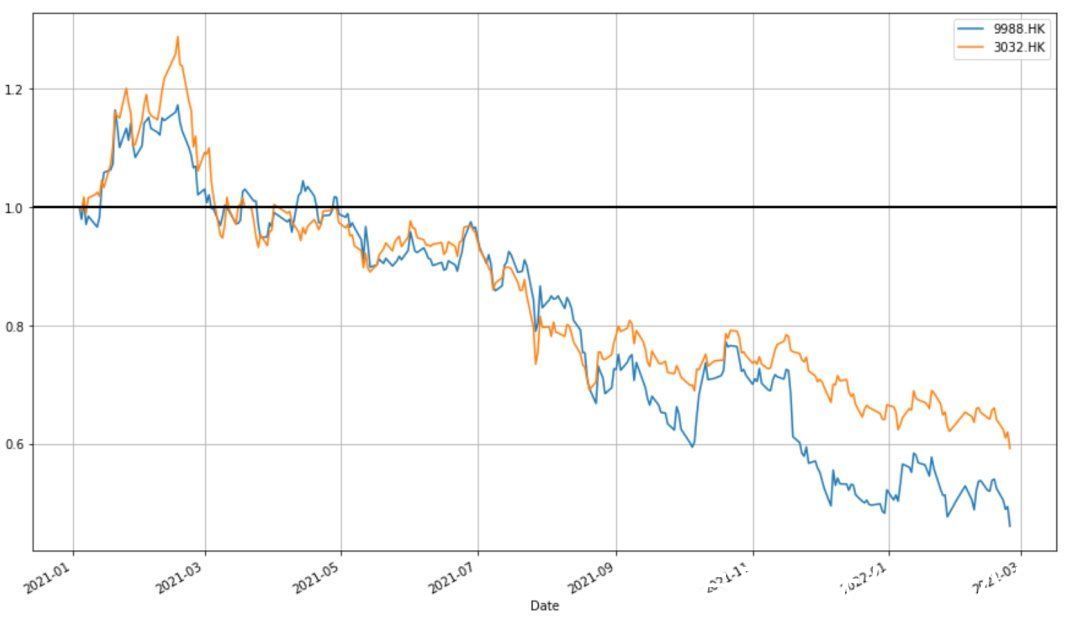

文章插图

上图是以2021年1月1日为起点,香港恒生科技指数基金和阿里股价收益率情况,可以看到两者在过去一年多时间里,收益率几乎呈同步下行,直到2022年末后阿里股价大幅下行才开始落后指数基金。

- 视频|是什么力量,让阿里云腾讯云和火山引擎走到了一起

- 阿里巴巴|字节跳动音乐布局的“X”面

- |阿里要去“五环外”加油了

- 拼多多|“最后100米”,多多阿里,硝烟又起

- 服务商|云快充平台充电桩规模位列全国公用桩领域第二

- 阿里巴巴|火了一年的元宇宙,消停了?

- 阿里巴巴|智联招聘的中年危机

- questmobile|阿里大改革,小透明“手机天猫”重回棋盘

- 阿里巴巴|“聊天”成移动社交用户最大需求,“实名制”潜藏网络信息安全问题

- 亚马逊|受亚马逊云科技、微软、Oracle 一致青睐,这家技术公司凭啥这么火?